Vermieter optimieren Ihre AfA und somit Steuer - mit einem Nutzungsdauer Gutachten

Restnutzungsdauer AfA: Wie Vermieter mit kürzerer Abschreibung

Steuern sparen

Immobilieneigentümer können mit der jährlichen Steuererklärung die Anschaffungskosten abschreiben. Der Gesetzgeber hat die Abschreibungsdauer von Immobilien pauschalisiert. Deshalb werden Wohnimmobilien meist über 50 Jahre, also zwei Prozent jährlich, abgeschrieben. Das kennen die meisten Eigentümer. Bei Gewerbeimmobilien kann diese Restnutzungsdauer aufgrund der höheren Abnutzung noch geringer sein.

Was viele Vermieter nicht wissen: Die Gesetzgebung erlaubt es jedem Vermieter in Deutschland die tatsächliche Nutzungsdauer nachzuweisen – mit einem Nutzungsdauer-Gutachten. Bei Vorlage dieses Gutachtens in der Steuererklärung muss laut BMF-Schreiben das Finanzamt die Absetzung für Abnutzung (AfA) an die tatsächlich kürzere Nutzungsdauer anpassen.

Da die Abschreibungssumme gleiche bleibt, aber sich der Zeitraum (Nutzungsdauer) vermindert, erhöht sich folglich der Abschreibungsbetrag pro Jahr. Somit erhöhen Sie Ihre Kosten pro Jahr und senken ihr zu versteuerndes Einkommen. Dies ist sowohl für Wohn- als auch für Gewerbeimmobilien besonders interessant. Das Ergebnis: Jedes Jahr Steuern sparen mit einem einzigen Nutzungsdauer-Gutachten

Steuern sparen mit Nutzungsdauer.com in 4 Schritten

Wir unterstützen Sie umfassend – von der kostenfreien Ersteinschätzung bis zur vollständigen Anerkennung durch das Finanzamt. Unsere Gutachten genießen die höchste Akzeptanz. Wir begleiten Sie zuverlässig durch den gesamten Prozess – von der Beschaffung aller erforderlichen Unterlagen über die Kommunikation mit Ihrer Steuerkanzlei und dem Finanzamt bis hin zur erfolgreichen Anerkennung. Unser Anspruch geht über das Erstellen von Gutachten hinaus: Wir führen Sie sicher zur maximal möglichen Steuerersparnis.

Auf Erfolgskurs: Unser Weg zum Marktführer

Gründung von Nutzungsdauer.com

Erste Gutachten und die Einführung der kostenlosen Ersteinschätzung

Kampf gegen Unsicherheit - Herausforderung durch die Finanzverwaltung

Bundesfinanzhof schafft Rechtssicherheit

Anpassung an neue ImmoWertV - Konformität auf höchstem Niveau

Rettung der gesetzlichen Grundlage

Einführung der Geld-zurück-Garantie und KPA

Verschärfte BMF-Anforderungen

Digitaler Fortschritt

Marktführer für Nutzungsdauer Gutachten

Nutzungsdauer.com unter dem Dach von DIMBEG

Wir sind Qualitätsführer

Ihr persönlicher AfA-Rechner – jetzt berechnen

Beim Kauf einer vermieteten Immobilie können die Kosten steuerlich geltend gemacht werden – jedoch nur über die Nutzungsdauer abgeschrieben. Mit unserem AfA-Rechner berechnen Sie Ihre jährliche Abschreibung und mögliche Einsparungen durch verkürzte Restnutzungsdauern. So profitieren Sie von höheren AfA-Sätzen und optimieren Ihre Steuerersparnis. Der Rechner hilft zudem, den Cashflow der Immobilie vorab einzuschätzen.

Restnutzungsdauer AfA: Wie Vermieter mit kürzerer Abschreibung

Steuern sparen

Immobilieneigentümer können mit der jährlichen Steuererklärung die Anschaffungskosten abschreiben. Der Gesetzgeber hat die Abschreibungsdauer von Immobilien pauschalisiert. Deshalb werden Wohnimmobilien meist über 50 Jahre, also zwei Prozent jährlich, abgeschrieben. Das kennen die meisten Eigentümer. Bei Gewerbeimmobilien kann diese Restnutzungsdauer aufgrund der höheren Abnutzung noch geringer sein.

Was viele Vermieter nicht wissen: Die Gesetzgebung erlaubt es jedem Vermieter in Deutschland die tatsächliche Nutzungsdauer nachzuweisen – mit einem Nutzungsdauer-Gutachten. Bei Vorlage dieses Gutachtens in der Steuererklärung muss laut BMF-Schreiben das Finanzamt die Absetzung für Abnutzung (AfA) an die tatsächlich kürzere Nutzungsdauer anpassen.

Da die Abschreibungssumme gleiche bleibt, aber sich der Zeitraum (Nutzungsdauer) vermindert, erhöht sich folglich der Abschreibungsbetrag pro Jahr. Somit erhöhen Sie Ihre Kosten pro Jahr und senken ihr zu versteuerndes Einkommen. Dies ist sowohl für Wohn- als auch für Gewerbeimmobilien besonders interessant. Das Ergebnis: Jedes Jahr Steuern sparen mit einem einzigen Nutzungsdauer-Gutachten

Wir sind stolz auf unsere starken Premium-Partner

Bekannt aus

Gebäudeabschreibung: Erklärung, Berechnung und Tipps zur Abschreibung von Immobilien

Die Gebäudeabschreibung ist ein wichtiger Steuersparhebel für Vermieter: Vermietete oder betrieblich genutzte Immobilien können über ihre Nutzungsdauer abgeschrieben werden, was die Steuerlast senkt. Wie die Abschreibung funktioniert, wie Sie den Betrag berechnen und Ihren Cashflow optimieren können, zeigt dieser Ratgeber.

Die wichtigsten Fragen und Antworten zu unseren Gutachten

| Leistung | Preis |

|---|---|

| Kostenlose Ersteinschätzung Restnutzungsdauer | 0,00 Euro |

| Sachverständigengutachten Restnutzungsdauer | abhängig von Wohn- und Nutzfläche |

| bis 299 m² | 946,05 Euro inkl. MwSt. |

| zwischen 300 und 500 m² | 1.184,05 Euro inkl. MwSt. |

| zwischen 501 und 1000 m² | 1.541,05 Euro inkl. MwSt. |

| zwischen 1001 und 2500 m² | 2.017,05 Euro inkl. MwSt. |

| über 2500 m² | 2.612,05 Euro inkl. MwSt. |

| Express-Zuschlag für Fertigstellung binnen 1 Woche | 708,05 Euro inkl. MwSt. |

| Video-Besichtigung (über unser Online-Besichtigungstool) | 0,00 Euro |

| Vor-Ort-Außenbesichtigung | 178,50 Euro inkl. MwSt. |

| Vor-Ort-Innen- & Außenbesichtigung | 535,50 Euro inkl. MwSt. |

| Geld-zurück-Garantie | 0,00 Euro |

| Rechtsschutz | 0,00 Euro |

Ob ein Restnutzungsdauer-Gutachten sinnvoll ist, hängt vor allem vom Baujahr und Zustand der Immobilie ab. Die besten Chancen auf eine verkürzte Nutzungsdauer haben Gebäude, die älter als 30 Jahre sind und nicht kernsaniert wurden. Bei Gewerbeimmobilien kann sich ein Gutachten bereits bei zehn bis zwanzig Jahre alten Objekten lohnen.

Die Gebäude-AfA repräsentiert den jährlichen Betrag, der in der Steuererklärung als abzugsfähiger Aufwand deklariert werden kann. In der Regel wird sie als Prozentsatz des Gebäudewerts berechnet. Dieser steuerliche Mechanismus ermöglicht eine Reduzierung der Steuerlast ohne tatsächliche Kosten und erhöht somit den Netto-Cashflow bei gleichbleibenden Gegebenheiten.

Die Abschreibung erlaubt es Investoren somit, den unterstellten Wertverlust durch Abnutzung einer Immobilie über deren Nutzungsdauer steuerlich anzuerkennen.

Auch für langfristige Bestandshalter hat eine verkürzte Abschreibungsdauer Vorteile.

Es ist zwar richtig, dass in diesem Fall die Immobilie früher (z. B. nach 30 Jahren Nutzungsdauer) schon vollständig abgeschrieben ist. Allerdings haben Sie in diesen 30 Jahren ein entsprechend höheres Netto-Einkommen gehabt, aus dem zum Beispiel Rücklagen für weitere Investitionen oder Immobilienkäufe entstehen können.

Der umgekehrte Fall ist viel ärgerlicher: Sollten Sie wider Erwarten die Eigentumswohnung, das Mehrfamilienhaus oder die Gewerbehalle doch schon nach zehn Jahren verkaufen, wurde ein Großteil des Abschreibungspotenzials „verschenkt“.

Es sind nur zwei Schritte bis zu Ihrer Steuerersparnis:

- Kostenlose Ersteinschätzung

Wir prüfen vorab, ob sich die Investition in ein Gutachten für Sie lohnt – natürlich kostenfrei.

- Springen Sie zu unserem Formular für die Ersteinschätzung

- Tragen Sie alle Parameter zu Ihrem Objekt ein, wählen Sie auf der letzten Seite „Kostenlose Ersteinschätzung Restnutzungsdauer“

- Geben Sie für eventuelle Rückfragen und die Übersendung der Einschätzung Ihre Kontaktdaten (E-Mail und Telefon) an

- Klicken Sie auf „Absenden“

Das Ergebnis der Ersteinschätzung erhalten Sie innerhalb weniger Minuten. Wenn die Durchsetzung einer verkürzten Nutzungsdauer aussichtsreich ist, geht es mit dem folgenden Schritt weiter.

- Beauftragung Ihres Sachverständigen-Gutachtens

- Rufen Sie den Link auf, den wir Ihnen in der kostenlosen Ersteinschätzung mitgeteilt haben

- Dort finden Sie Ihre bereits getätigten Eingaben. Vervollständigen Sie diese bitte und wählen im letzten Schritt „Sachverständigengutachten Restnutzungsdauer“

- Wir fragen einige ergänzende Informationen ab und bitten Sie, relevante Unterlagen hochzuladen

- Wenn Sie alles eingetragen haben, klicken Sie nur noch auf „Absenden“ und Ihr Gutachten ist beauftragt

Falls wir weitere Informationen oder Unterlagen benötigen, werden wir Sie kontaktieren.

Bevor Sie das finale Gutachten erhalten, senden wir Ihnen einen Entwurf zur Durchsicht, der bei Bedarf angepasst oder ergänzt werden kann.

Die Restnutzungsdauer wird gemäß § 4 Abs. 3 Satz 1 der Immobilienwertermittlungsverordnung (ImmoWertV) ermittelt, wobei das Gebäudealter als Ausgangspunkt dient. Wenn beim Bewertungsobjekt wesentliche Modernisierungsmaßnahmen durchgeführt wurden, wird das Gebäude durch diese Maßnahmen „verjüngt“.

Die gesetzlich festgelegte Abschreibungsdauer orientiert sich in erster Linie am Baujahr der Immobilie. Allerdings gibt es noch eine Reihe an weiteren relevanten Faktoren – wie die Tragstruktur, Art der Immobilie, Modernisierungsgrad, vergangene Gebäudeschäden, CO²-Fußabdruck und Zukunftsplanungen – welche ebenfalls eine wichtige Rolle bei der Berechnung der Restnutzungsdauer spielen.

Unsere nach DIN EN ISO/IEC 17024 zertifizierten Sachverständigen haben jahrelange Erfahrung mit Gutachten über die wirtschaftliche Restnutzungsdauer von Immobilien. Neben unserem festen Gutachterteam arbeiten wir deutschlandweit mit ortsansässigen, freiberuflichen Gutachtern zusammen. Auch diese sind mit unserem Verfahren vertraut und jedes von ihnen erstellte Gutachten wird durch unser Kern-Team überprüft. So können wir Gutachten im gesamten Bundesgebiet anbieten.

Wie vom Bundesministerium der Finanzen mit dem BMF-Schreiben vom 22. Februar 2023 gefordert, werden sämtliche über Nutzungsdauer.com beauftragte Gutachten ausschließlich von nach DIN EN ISO/IEC 17024 zertifizierten Sachverständigen durchgeführt.

Falls gewünscht, setzen Sie im Auftragsprozess auf unserer Webseite das gewünschte Häkchen.

Wir sind davon überzeugt, dass dies dazu beitragen wird, eine reibungslose und erfolgreiche Abwicklung des Gutachtens sicherzustellen.

Das genaue Honorar ist abhängig von der Wohn- und Nutzfläche. Die aktuellen Preise finden Sie in unserer Honorarübersicht.

Selbstverständlich! Bereits ab fünf Gutachten, die innerhalb einer Woche beauftragt werden, gewähren wir einen attraktiven Bündelrabatt.

Bei weniger als fünf Gutachten oder bei schrittweiser Beauftragung über einen längeren Zeitraum ist aufgrund des enormen Aufwands, der mit der Erstellung der Gutachten verbunden ist, leider keine Rabattierung möglich.

Hier finden Sie unsere Kostenübersicht mit allen Details zu den Honoraren und den Rabattstufen.

Die Rechnung erhalten Sie zusammen mit dem Gutachten. Sie müssen also nicht in Vorleistung gehen. Die Bezahlung läuft bequem per Überweisung.

Bitte haben Sie Verständnis, dass unsere Buchhaltung das Gutachten nach Ablauf von vier Wochen ab Beauftragung in Rechnung stellt, sofern nicht ein Mindestmaß an Unterlagen geliefert wird. Selbstverständlich sind wir auch in diesem Falle daran interessiert, Ihr Gutachten noch fertigzustellen, sobald Sie uns die noch fehlenden Unterlagen nachreichen.

Im unwahrscheinlichen Fall einer Nichtanerkennung unterstützen wir Sie bei der Einspruchseinlegung – bisher wurde noch keiner unserer Einsprüche abgelehnt. Im äußerst unwahrscheinlichen Fall einer Ablehnung greift sofort unsere 100%ige Geld-zurück-Garantie. Wir übernehmen die Kosten des Finanzgerichtsverfahrens und erhalten im Erfolgsfall 50 % des gewonnenen Streitwertes

Folgend finden Sie eine Übersicht an Unterlagen, die wir in der Regel von Ihnen benötigen. Sie können die Unterlagen direkt bei Beauftragung hochladen oder alternativ im Anschluss per E-Mail oder auf anderem Weg zur Verfügung stellen:

- Grundrisse (z. B. aus Bauakte, Aufteilungsplan, Expose oder Vermietungsplänen)

- Energieausweis (Ausnahmen bei Gewerbe- und Denkmalobjekten möglich)

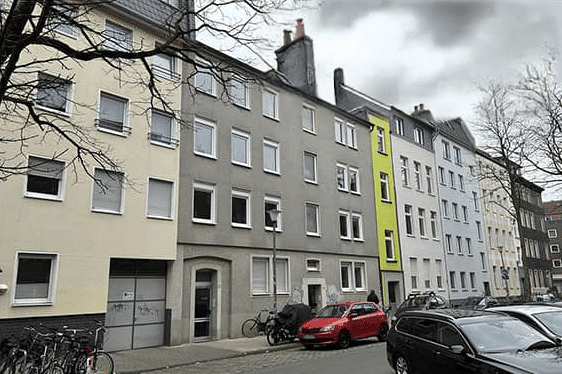

- Fotos

- Außenansicht vorne (z. B. Foto vom gesamten Gebäude von der Straße aus)

- Außenansicht hinten (z. B. Foto vom gesamten Gebäude vom Garten aus oder vom Hinterhof, falls möglich)

- Treppenhaus (falls vorhanden)

- Fenster (Material und Zustand sollten sichtbar sein, z. B. Holz vs. Kunststoff vs. Aluminium)

- Bäder (Zustand der sanitären Anlagen und Verfliesung sollte sichtbar sein)

- Innenausbau (z. B. Fotos von Räumen auf denen u. a. Wände, Türen, Böden, Decken und Heizkörper erkennbar sind)

- Dach innen (falls Dachgeschoss unausgebaut und zugänglich)

- Dach außen (z. B. seitlich durch Dachfenster oder von der Straße aus mit ausreichend Abstand, sodass man die Art der Dacheindeckung erkennt)

- Heizungsanlage (z. B. Foto der Zentralheizung, Gasetagenheizung, Übergabestation der Fernwärme o. ä.)

- Schäden und Defekte (falls vorhanden)

Wenn Ihnen noch nicht alle Unterlagen vollständig vorliegen, empfehlen wir Ihnen, Ihr Gutachten trotzdem bereits verbindlich zu beauftragen. Wir führen in der Erstprüfung ohnehin einen Check über vollständige Unterlagen durch und kommen auf Sie zu, sofern uns noch etwas fehlt. Sofern das Gutachten aufgrund objektiv nicht erbringbarer Unterlagen nicht erstellt werden kann, entstehen für Sie selbstverständlich keine Kosten.

Wichtig: Bitte reichen Sie uns nur Unterlagen und Fotos vom Bewertungsobjekt selbst ein. Das Gutachten kann nicht mit Fotos von Nachbarobjekten oder ähnlichen Referenzobjekten erstellt werden.

Der Datei-Upload ist kein Pflichtfeld, Sie können also auch ohne Unterlagen das Gutachten beauftragen. Sie können die Unterlagen dann später per E-Mail oder auf sonstigem Wege (z. B. Wetransfer, Google Drive, Dropbox) nachreichen.

Wir führen grundsätzlich einen Unterlagen-Check durch und kommen auf Sie zu, sofern uns noch etwas fehlt.

Wichtig: Wenn bestimmte Unterlagen oder Fotos nicht vorhanden sind, wenden Sie sich bitte an unseren Kundenservice. Bitte reichen Sie keine Unterlagen von Nachbarobjekten oder ähnlichen Referenzobjekten ein, sondern nur vom Bewertungsobjekt selbst.

Bitte geben Sie uns im Kommentarfeld oder später per E-Mail an info@nutzungsdauer.com an, wo Sie keine genauen Informationen vorliegen haben. Selbstverständlich prüfen wir Ihre Unterlagen und Informationen auch unabhängig davon auf Plausibilität. Teilweise lassen sich erforderliche Angaben nicht genau ermitteln und müssen vom Gutachter sorgfältig geschätzt werden.

Ab der Beauftragung und dem Vorliegen der vollständigen Unterlagen müssen Sie mit zwei bis vier Wochen Bearbeitungsdauer rechnen.

Haben Sie die Immobilie erst vor Kurzem erworben und noch keine Steuererklärung eingereicht, empfiehlt sich grundsätzlich der Zeitpunkt des wirtschaftlichen Besitzübergangs. Falls jedoch bereits steuerliche Abschreibungen für die Immobilie durchgeführt wurden, empfiehlt sich der Jahresanfang (01.01.XXXX) für das noch nicht veranlagte Jahr.

Ja, unsere Gutachten werden anerkannt. Sollte dies wider Erwarten nicht der Fall sein, begleiten wir Sie bei entsprechender Nachbesserung sowie ggf. erforderlicher Einspruchsbegründung unter Anleitung der mit uns kooperierenden Steuerkanzlei.

Bislang wurde keiner der von uns formulierten Einsprüche abgelehnt! Daher versprechen wir Ihnen eine 100%-ige Geld-zurück-Garantie bei Ablehnung des von uns formulierten Einspruches. Voraussetzung für die Rückerstattung des Gutachterhonorars ist Ihre Zustimmung zur Weitergabe des Falles an die mit uns kooperierende Steuerkanzlei. Ihnen entstehen dabei keinerlei Prozesskosten. Wir können dann den Finanzgerichtsprozess in Ihrem Namen, aber auf unsere Kosten führen. Nur wenn wir erfolgreich sind, erhalten wir eine Beteiligung in Höhe des Streitwertes bzw. anteilig bei teilweisem Obsiegen (i. d. R. Ihre Steuerersparnis über drei Jahre).

Die Gebäude-AfA ist eine unselbständige Besteuerungsgrundlage die nicht in Bestandskraft erwächst und daher grundsätzlich jedes Jahr neu festgelegt werden kann.

Die verkürzte Restnutzungsdauer wird allerdings in der Regel, nachdem Sie einmal anerkannt wurde, in den Folgejahren weitergeführt, bis das Objekt komplett abgeschrieben oder verkauft wird.

Uns ist kein Fall bekannt, bei dem eine einmal anerkannte verkürzte Restnutzungsdauer nachträglich aberkannt wurde. Rein rechtlich gesehen ist dies jedoch grundsätzlich möglich. Nach unserem Verständnis würde die Beweislast dafür allerdings beim Finanzamt und nicht beim Steuerpflichtigen liegen.

Ja, bei vermieteten Immobilien können Sie die Kosten als Werbungskosten ansetzen.

Prinzipiell lohnt sich die Erstellung eines Nutzungsdauer-Gutachtens nur dann, wenn Sie die Gebäude-AfA auch steuerlich absetzen können. Dies gilt zum Beispiel nicht für ein selbstbewohntes Einfamilienhaus oder eine Immobilie, die durch Schenkung oder eine Erbschaft übertragen wurde und schon länger als 50 Jahre im Familienbesitz ist.

Ein Erbe tritt bei der Abschreibung einer Immobilie in die Fußstapfen des Erblassers („Fußstapfentheorie“). Er übernimmt die Anschaffungskosten für das Gebäude und kann den Restwert mit dem ursprünglichen Abschreibungssatz und -betrag geltend machen. Hatte der Erblasser die Immobilie jedoch beispielsweise bereits 50 Jahre im Bestand, so ist sie damit vollständig abgeschrieben und eine (weitere) Abschreibung ist nicht mehr möglich.

Grund und Boden gelten grundsätzlich als unvergänglich (bzw. unzerstörbar). Die Nutzungsdauer der baulichen und sonstigen Anlagen auf einem Grundstück hingegen ist zeitlich begrenzt. Verschleiß, Abnutzung, Verbrauch und sonstige Alterungsvorgänge führen während der Lebens- bzw. Gesamtnutzungsdauer einer Immobilie zu einem stetigen Wertverlust, der über die Abschreibung steuerlich geltend gemacht werden kann.

Die Ermittlung der Restnutzungsdauer ist für eine lebenszyklusorientierte Betrachtung von Immobilien in vielfacher Hinsicht relevant:

- Relevanz in der Wertermittlung

Die Restnutzungsdauer einer Immobilie ist eine der Einflussgrößen, die Kaufpreishöhen und insbesondere Kaufpreisunterschiede bewirken. Sie ist deshalb sowohl im Vergleichs-, Ertrags- als auch im Sachwertmodell als wertbeeinflussende Größe eingeführt. Es ist nachgewiesen, dass sich durch die Berücksichtigung der Restnutzungsdauer die Kaufpreisunterschiede in allen Wertermittlungsmodellen (auch statistisch) signifikanter erklären lassen. Nicht zuletzt findet die statistische Signifikanz der Restnutzungsdauer auf den Gebäudewert auch Einzug in die Immobilienwertermittlungsverordnung (ImmoWertV).

- Relevanz in der Investitionsplanung

Die Investitionsplanung bzw. Instandhaltungsstrategie für eine Immobilie leitet sich in der Regel aus dem gegenwärtigen qualitativen Zustand (dem Ist-Abnutzungsvorrat) und ihrem vorhergesagten Abnutzungsverlauf ab. Planungsgrundlage für Instandhaltungsmaßnahmen sind die Durchführung eines Variantenvergleichs potenzieller Instandhaltungsmaßnahmen, die Berücksichtigung einer vorgegebenen Nutzungsdauer sowie die Vorgabe eines Rest- bzw. Mindestabnutzungsvorrats.

- Steuerliche Relevanz

Die gesetzlichen Sätze für Absetzungen für Abnutzung (AfA) von 2 %, 2,5 % oder 3 % sind von einer generellen Nutzungsdauer von 50, 40 oder 33 Jahren (je nach Baujahr) abgeleitet und gelten als Normalfall. Die Ermittlung der tatsächlichen Nutzungsdauer ist die wesentliche Voraussetzung zur Anwendung von § 7 Abs. 4 Satz 2 EStG. Die Ermittlung der tatsächlichen Nutzungsdauer kann also der Vornahme einer der tatsächlich (kürzeren) Nutzungsdauer entsprechenden (höheren) Absetzung für Abnutzung (AfA) dienen.

Da die voraussichtliche Nutzungsdauer die Zukunft betrifft, kann sie nur durch Schätzung ermittelt werden, wobei es hierzu unterschiedliche Verfahren gibt und Erfahrungswerte zu berücksichtigen sind.

Die technische Nutzungsdauer beschreibt die maximal mögliche Lebenszeit eines Investitionsguts aus technischer Sicht (Nach wie vielen Jahren ist z. B. das Gebäude oder der PKW „kaputt“?). Die technische Nutzungsdauer stellt die Höchstgrenze bei der Bestimmung der Nutzungsdauer für die Absetzungen für Abnutzung (AfA), umgangssprachlich Abschreibung, dar.

Die technische Lebensdauer von Gebäuden hängt unter anderem von folgenden Einflussfaktoren ab:

- Baustoffqualität und Ausführungsqualität (z. B. Zusammenbau und Montage)

- Natürliche Einflussfaktoren (z. B. Wind, Niederschlag, Luftfeuchtigkeit, Globalstrahlung)

- Menschliche Einflussfaktoren (z. B. Abnutzung durch Gebrauch)

- Beziehungen zwischen den Bauelementen (z. B. durch Schutzmechanismen wie Anstriche auf Holz, positive Beeinflussung, oder Kontaktkorrosion verschiedener Metalle, negative Beeinflussung)

- Instandhaltung (z. B. Wartungsarbeiten wie Reinigen, Konservieren, Schmieren oder Instandsetzungsarbeiten)

Sofern die Restnutzungsdauer 40 Jahre (Baujahr bis 1925), 50 Jahre (Baujahr nach 1925) oder 33 Jahre (Baujahr ab 2023) unterschreitet, rentiert sich das Gutachterhonorar in der Regel sehr schnell.

Unsere nach DIN EN ISO/IEC 17024 zertifizierten Sachverständigen sind selbstverständlich auch in der Lage, Bausubstanzgutachten zu erstellen und das Verfahren zur Ermittlung des Abnutzungsvorrats von Baustoffen (ERAB) anzuwenden.

In der Regel tun wir dies jedoch nicht, sondern stellen stattdessen auf die wirtschaftliche Restnutzungsdauer ab. Der BFH hat mit Urteil vom 28. Juli 2021 (Az.: IX R 25/19) letztinstanzlich für Recht erkannt: „Die Vorlage eines Bausubstanzgutachtens ist nicht Voraussetzung für die Anerkennung einer verkürzten tatsächlichen Nutzungsdauer.“

Unser wesentlicher Fokus ist der Nachweis einer tatsächlich kürzeren Nutzungsdauer nach § 7 Abs. 4 Satz 2 EStG per Gutachten. Unsere Sachverständigen sind jedoch selbstverständlich auch in der Lage, Verkehrswertgutachten zu erstellen.

Kontaktieren Sie uns hierzu gern, sodass wir ein Angebot unterbreiten können.

Jein! Wir haben hierfür eine separate Webseite kaufpreis-aufteilung.com ins Leben gerufen.

Die Restnutzungsdauer kann bis zu 90 % der jeweiligen Gesamtnutzungsdauer betragen, wenn es sich um kernsanierte Objekte handelt.

Dass die 50 Jahre nur selten die tatsächliche Realität widerspiegeln, wird schnell klar, wenn man sich zum Beispiel eine vermietete Wohnimmobilie aus dem Baujahr 1985 vorstellt, die alle 49 Jahre verkauft wird. Denn nach jedem Verkauf beginnt der Abschreibungszyklus mit 50 Jahren erneut.

Daher räumt die Bestimmung des § 7 Abs. 4 Satz 2 EStG dem Steuerpflichtigen ein Wahlrecht ein, ob er sich mit dem typisierten AfA-Satz nach § 7 Abs. 4 Satz 1 EStG zufrieden gibt oder eine tatsächlich kürzere Nutzungsdauer geltend macht und darlegt.

Auszugehen ist im Rahmen der vom Finanzamt durchzuführenden Amtsermittlung von der Schätzung des Steuerpflichtigen, solange dieser Erwägungen zugrunde liegen, wie sie ein vernünftig wirtschaftender Steuerpflichtiger üblicherweise anstellt. Da im Rahmen der Schätzung des Steuerpflichtigen nicht Gewissheit über die kürzere tatsächliche Nutzungsdauer, sondern allenfalls größtmögliche Wahrscheinlichkeit verlangt werden kann, ist sie nur dann zu verwerfen, wenn sie eindeutig außerhalb des angemessenen Schätzungsrahmens liegt.

Aufgrund der angespannten Lage auf dem Wohnungsmarkt und den stetig steigenden Kosten für den Bau und Erhalt von Immobilien wurde die Abschreibungsdauer für ab 2023 gebaute Gebäude von 50 auf 33 Jahre gesenkt. Durch den jährlich höheren Abschreibungsbetrag soll ein Investitionsanreiz für dringend benötigte Neubauten geschaffen werden.

Wenn Sie eine Immobilie kaufen, beginnt die Abschreibung im Zeitpunkt der Anschaffung. Maßgeblich ist der Monat, in dem Besitz, Gefahr, Nutzen und Lasten (s.g. “wirtschaftlicher Übergang”) laut Kaufvertrag an den neuen Eigentümer übergehen. Das Datum des Kaufvertrags, der Grundbucheintragung oder des Bezugs spielen dabei keine Rolle.

Wichtig: Auch als Käufer einer älteren Immobilie beginnt die Nutzungsdauer für Sie von neuem, also beispielsweise mit 50 Jahren. Das Baujahr ist zwar für die Dauer der Abschreibung entscheidend, aber der Abschreibungszyklus beginnt bei Eigentümerwechsel von vorne. Eine Ausnahme gilt bei einer Erbschaft oder Schenkung. Da der Begünstigte keine eigenen Anschaffungskosten für die Immobilie hat, führt er die Abschreibung des Vorbesitzers fort. Tipp: Profis setzen häufig gezielt den wirtschaftlichen Übergang auf den 30./31. des Monats (anstatt auf den 1. des Folgemonats), um so bereits einen Monat früher von der Abschreibung zu profitieren. |

Wenn Sie selbst Bauherr sind, dann beginnt die Abschreibung im Jahr der Fertigstellung der Immobilie. Ein Gebäude gilt laut dem Bundesfinanzhof als fertiggestellt, wenn die wichtigsten Bauarbeiten abgeschlossen und die Immobilie prinzipiell bezugsfähig ist. Bei Neubauten ist eine kürzere Nutzungsdauer kaum nachweisbar.

Wenn der Steuerbescheid bereits bestandskräftig ist, können Sie die Abschreibungsdauer nur noch für zukünftige Jahre anpassen. In diesem Fall wird der Restbuchwert der Immobilie ab Geltendmachung über die tatsächliche kürzere Restnutzungsdauer abgeschrieben.

Dies ist möglich, da die Gebäude-AfA eine unselbständige Besteuerungsgrundlage ist, die nicht in Bestandskraft erwächst und daher grundsätzlich jedes Jahr neu festgelegt werden kann.

Wenn Sie nach Einreichen des Gutachtes mit Ihrer Steuererklärung Rückfragen oder Einwände vom Finanzamt erhalten, dann werden wir Sie natürlich mit unserer Erfahrung unterstützen diese Punkte schnellstmöglich zu Ihren Gunsten zu klären.

Bitte nehmen Sie dazu einfach Kontakt mit unserem Kundenservice auf und schildern Ihren Fall, damit wir Ihnen eine Empfehlung für das weitere Vorgehen aussprechen können.

Sie können ein Gutachten entweder für eine fest definierte Eigentumswohnung (ETW) beauftragen (z. B. ETW 5, 2. OG links im MFH XY) oder für ein gesamtes Mehrfamilienhaus. Wir stellen keine Gutachten aus, die sich auf „3 ETWs in MFH XY“ beziehen. Diese Klassifizierung kennt auch die Immobilienwertermittlungsverordnung (ImmoWertV) nicht, sodass dieser Ansatz auch aus Gründen der Modellkonformität gefordert ist. Hinzu kommt, dass es selten zwei komplett identische Wohnungen gibt.

Wenn Sie jedoch zu dem Schluss kommen, dass eine Bewertung des gesamten Mehrfamilienhauses für Sie günstiger ist und Sie auch die Informationen und Unterlagen zu den Zuständen der anderen Wohnungen besitzen, erstellen wir gern ein Gesamtgutachten für das Mehrfamilienhaus.

Gerade bei Vorkriegs-Immobilien gibt es gelegentlich Fälle, bei denen auf Grund von Brand oder sonstigen Ereignissen keinerlei Bauunterlagen vorhanden sind.

Natürlich kann auch in derartigen Fällen eine Begutachtung stattfinden. Hier macht sich der Gutachter auf Basis der noch verfügbaren Unterlagen, ggf. älteren Gebäudefotos sowie der aktuellen Beschaffenheit und sonstigen Indizien ein Gesamtbild der Immobilie und nimmt für das Baujahr eine entsprechende Schätzung vor.

Im Dezember 2022 hat der Bundestag beschlossen, die Möglichkeit der erhöhten Gebäude-AfA durch Nutzungsdauer-Gutachten beizubehalten. Die vom Bundesministerium der Finanzen seit August 2022 angestrebte Streichung des § 7 Abs. 4 Satz 2 EStG wurde damit nicht umgesetzt, weswegen die Regelung zur Verkürzung der Restnutzungsdauer erhalten bleibt.

Ein Erbe tritt bei der Abschreibung einer Immobilie in die Fußstapfen des Erblassers („Fußstapfentheorie“). Er übernimmt die Anschaffungskosten für das Gebäude und kann den Restwert mit dem ursprünglichen Abschreibungssatz und -betrag geltend machen. Hatte der Erblasser die Immobilie jedoch beispielsweise bereits 50 Jahre im Bestand, so ist sie damit vollständig abgeschrieben und eine (weitere) Abschreibung ist nicht mehr möglich.